前两天,本 · 伯南克( Ben S.Bernanke ),道格拉斯 · 戴蒙德( Douglas W.Diamond )和菲利普 · 戴布维格( Philip H.Dybvig )三个人共同夺得今年的诺贝尔经济学奖。

根据官方说明,这次为 3 人颁奖是为了表彰他们 “ 大大提高了我们对银行在经济中的作用的理解,尤其是在金融危机期间。他们研究中的一个重要发现是,为什么避免银行倒闭至关重要。 ”

“ 为什么避免银行倒闭至关重要? ”

这在今天的我们看来,不是一个常识吗?

但在伯南克、戴蒙德和戴布维格之前,银行( 其他金融中介类似,下文以银行代称 )在经济学领域一直是个很奇怪的存在。

以前的经济学家们认为,借钱和想借钱的人中间并不一定需要银行。而且作为一个中介,银行又没什么特殊,哪怕它倒闭了,自然有其他形式的中介填补这个空白。。。

反正在上世纪 80 年代之前,银行在经济学里就是一个小透明。

可理论上一再否定银行,现实却啪啪打脸,银行在金融体系里不可或缺。

这种矛盾直到戴蒙德和戴布维格的的研究才得以消除,他们创建了著名的戴蒙德 – 迪维格模型( DD 模型 )。

模型里的银行虽然还是一个中介,但这个中介作用可大了,它能是消除个人存款和借款人借款之间的主要矛盾,有效实现社会储蓄的投资能力。

换个通俗易懂的说法,就是社会上很多人的储蓄是可以用来进行投资发展的,但没有银行,这事儿就干不成。

你看,虽然大家都有存款( 哦不,我没有 ),这笔钱放着的确造成了资源浪费,按理说应该拿去流动投资再生产。

可投资项目一般都是长线操作,让你的钱一借就是 5 年 10 年,任谁都不敢保证这么多年不用存款对吧。

所以,银行就应运而生,它以较低的利率汇集千千万万个人的存款,然后把钱以较高的利率贷给借款人用来发展业务之类的。

最后业务发展顺利借款人赚钱,银行吃到利率差,你赚到了利息,大家都赢麻了。

一石三鸟 ▼

实际操作里,可没这么简单的,银行拿到足够多存款,肯定不能全部用来投资贷款,所以就会分析判断,同时取钱的数额可能有多少,扣除这部分剩下的才能拿去用。

比如,银行把小黑胖的存款贷给差评君了,等小黑胖要取自己的钱时,银行不是问差评君要,而是把小发的存款给了小黑胖,等小发要取钱就把托尼的存款给小发。。。最后差评君项目赚钱了还了贷款,这样一环套一环就能实现项目正常运转,大家存款又可以 “ 随时 ” 提取。

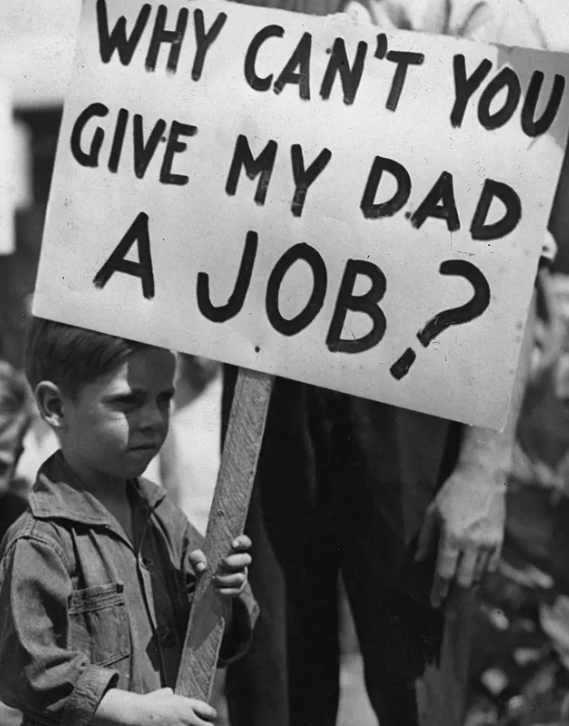

可惜,这里是一个理论模型,现实生活中会出现各种突发状况,比如银行曝出丑闻、发生战争、比如出现经济危机,让大家都恐慌起来,一股脑地去银行取钱。

从个人角度看,如果大家都去取钱,先取的能拿到钱( 就算少亏也总比没有好 ),后取的很可能一分钱都拿不到。

所以一旦有这个势头,这个势头就会无法避免地进行下去。

可从银行角度看,手上大部分钱都花出去了,没那么多钱给用户,就算长期看能收回钱,但眼下大家来要钱真的给不出啊。

熬不过去的银行就只能破产了,从这个角度看,只要传某个银行要倒闭那它就一定倒闭。

所以,戴蒙德和戴布维格在分析完后提出,需要利用政府和央行的托底建立存款保险( 各个银行按照存款比例交钱,如果银行遭遇危机,可以用来支付给存款人 ),来避免银行挤兑。

这样一来,哪怕发生银行挤兑,也可以通过存款保险支付存款人的损失,储户有了信心,其实也就不会发生银行挤兑了。

在 DD 模型建立后,世界各国都陆续加入了存款保险这一措施,而且银行挤兑在世界范围内都变少了,这也足以表明这个举措的必要性。

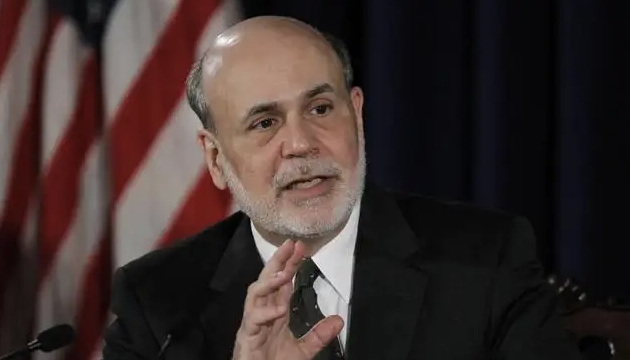

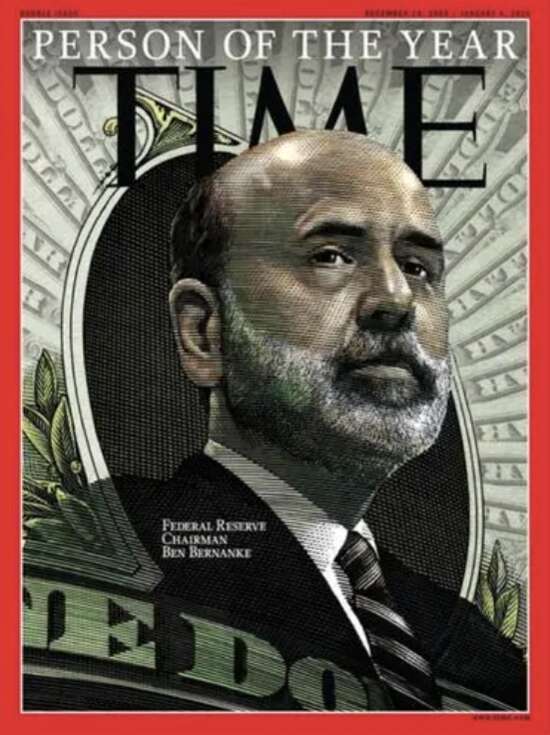

说完戴蒙德和戴布维格,再来聊聊伯南克,伯南克其实是这次所有诺奖得主里最出名的一个,毕竟他曾经在 2006 年 -2014 年期间担任美联储主席。

伯南克在入主美联储之前其实是一个经济学博士,痴迷于研究美国大萧条时期的经济情况。

当时,所有人都认为经济危机导致了银行大规模倒闭,但伯南克经过长期分析,提出了截然相反的论断:

“ 在 1930 年代那场 20 世纪最严重的大萧条中,银行倒闭是经济衰退最终转变为大萧条的关键。 ”

也就是银行的倒闭让经济衰退变得更严重,以至于形成全球性的金融危机。

这套理论后来被完善为著名的金融加速器机制( BGG 模型 )。

什么意思呢?

当经济下行时,企业的资产负债表( 通常用来反映企业的财务状况 )会收缩,以至于企业看起来没啥前途,抵押品价值会降低,那银行就会不愿意贷款给它们,毕竟银行是为了赚钱才批贷款的。

但这样又进一步导致企业的资产负债表收缩,形成死亡螺旋。

而如果经济上行,情况就完全相反,市场会极大火热,投资更多,资金流动性极大上涨。

这样看来,银行就相当于给经济波动整上了个加速器,让高峰更高、低谷更低,所以这个机制就被大家叫做金融加速器。

而且伯南克还认为,作为投资中介,银行手里有着大量借款人以及项目信息,一旦银行倒闭就意味着这些数据丢失,短时间内还难以恢复,会极大削弱了社会将储蓄转化为生产性投资的能力,也会进一步拉长经济危机的恢复期。

1983 年提出这套理论后,幸运的伯南克还遇到了实际践行自己理论的机会。

在伯南克担任美联储主席期间,遇到了次贷危机。

当时的伯南克高举量化宽松大旗,在短短 15 个月内将美国联邦基准利率从 5.25% 降至 0 ,还力谏国会通过了 7000 亿美元的救市计划。

尽管如今还有不少人对这些举措有质疑,但不可否认的是,伯南克的确阻止了 2008 年的次贷危机向更广、更深层次的大衰退演变。

凭此伯南克还成功当选 2009 年《 时代 》周刊年度风云人物,一时间风头无两。

看起来,在如今全球经济不景气的情况下,将诺贝尔经济学奖颁给 3 位专门研究经济危机的学者,诺奖委员会肯定也是希望大家都长点心吧。

至于有些人在那阴阳怪气伯南克的政治身份,质疑 3 名经济学家的国籍,什么明明有更合适的人拿奖之类吧啦吧啦的,差评君只能说,这些大佬们的研究,都是早就进教科书的高级货,有没有诺奖的认可,区别真的很大吗?